青色申告を行うための、全体的な申請の流れを押さえておきましょう。

青色申告の手順は以下の通りです。

- 各種届出や申請書

- 帳簿の作成(日々の記帳)

- 決算、申告

1.各種届出や申請書

概要

具体的な各種届出や申請は、以下の通りです。

- 事業を始めるときの各種届出

- 青色申告をする申請

- 専従者給与を支払う届出

- 従業員に給与を支払う届出

- 源泉所得税の納期の特例

- 現金主義の所得計算に関する届出(現金主義の場合)

- 消費税の課税対象事業者の届出

個人で事業を始めた場合は、税務署に開業後1ヵ月以内に「個人事業の開業・廃業等届出書」を提出します。

その他にも、次のような届け出などが必要となります。

| 届出の名称 | 提出先 | 提出期限 |

|---|---|---|

| 個人事業の開業・廃業等届出書 | 納税地の所轄税務署 | 開業から1ヵ月以内 |

| 所得税の棚卸資産の評価方法の届出書 | 納税地の所轄税務署 | 最初の確定申告書の提出期限まで |

| 所得税の減価償却資産の償却方法の届出書 | 納税地の所轄税務署 | 最初の確定申告書の提出期限まで |

「事業所得」「不動産所得」「山林所得」がある方で青色申告を行うためには、「所得税の青色申告承認申請書」を納税地の税務署に提出し、承認を得る必要があります。

- 提出期限は、青色申告を行いたい年の3月15日です。

- 白色申告から青色申告に切り替える場合は、青色申告を行いたい年の3月15日までに提出します。

- その年の1月16日以降に新たに事業を開始した場合は、事業開始日から2ヵ月以内に提出します。

- 青色申告の承認申請を行ってからその年の12月31日までに通知がない場合は、自動的にその申請が認められたものとみなされます。

- 青色申告の承認を受けていた被相続人の事業を相続により承継した場合は、タイミングによってそれぞれ期限が異なりますので税務署等にご確認ください。

事業に専従している配偶者やその他親族で、一定の要件に該当する者に支払う給与を必要経費に算入することができます。

算入するためには「青色事業専従者給与に関する届出書」を納税地の税務署に提出します。

提出期限は、専従者給与を支給するその年の3月15日です。

その年の1月16日以降に新たに事業を開始した場合は、事業開始日から2ヵ月以内に提出します。

給与の支払者が給与等の支払を行う事務所等を開設した場合に、「給与支払事務所等の開設届出書」を所在地の所轄税務署に届出します。

提出期限は、給与支払い事務所等を設けてから1ヵ月以内です。

事業を行う事務所等を移転した場合や、事業所等を廃止した場合は、移転・廃止の届出書を提出します。

ただし、個人事業の場合は「個人事業の開業・廃業等届出書」を所轄税務署に提出することになっていますので、「給与支払事務所等の開設・移転・配置届出書」を提出する必要はありません。

源泉所得税は原則として徴収した翌月10日が納付期限になっていますが、給与の支払い人数が10人未満の場合は、源泉所得税の納期の特例を申請して承認を受けることで年2回にまとめて納付できる特例制度があります。

この特例を受けるには「源泉所得税の納期の特例の承認に関する申請書」を給与支払事務所等の所在地の所轄税務署に提出します。

この特例により、以下のように年2回にまとめて納付できるようになります。

- 1月~6月までの源泉徴収をした所得税及び復興特別所得税は、7月10日

- 7月~12月までの源泉徴収をした所得税及び復興特別所得税は、翌年1月20日

提出期限は特に定められていません。

「現金主義による所得計算の特例を受けることの届出書」を納税地の所轄税務署に届出します。

提出期限は、適用を受けようとする年の3月15日です。

その年の1月16日以降に新たに事業を開始した場合は、事業開始日から2ヵ月以内に提出します。

小規模事業者の要件に該当する青色申告者が対象者となります。

具体的には、その年の前々年分の不動産所得と事業所得に専従者給与を加算した金額が、300万円以下である必要があります。

消費税の課税対象事業者としたい場合や、基準期間における課税売上高が1,000万円超となった場合は、「消費税課税事業者届出書」を納税地の所轄税務署に届出します。

また、納税する消費税を簡易的に求める場合は「消費税簡易課税制度選択届出書」を同様に提出します。

大きな設備を購入する場合などは課税対象事業者となり、簡易課税ではない方が有利な場合もあります。

2.帳簿の作成(日々の記帳)

青色申告を行うためには帳簿を用意し、それらに記帳する必要があります。

なお、消費税の軽減税率制度の実施により、軽減税率対象品目の売上や仕入がある場合は税率毎に区分して記載する必要があります。

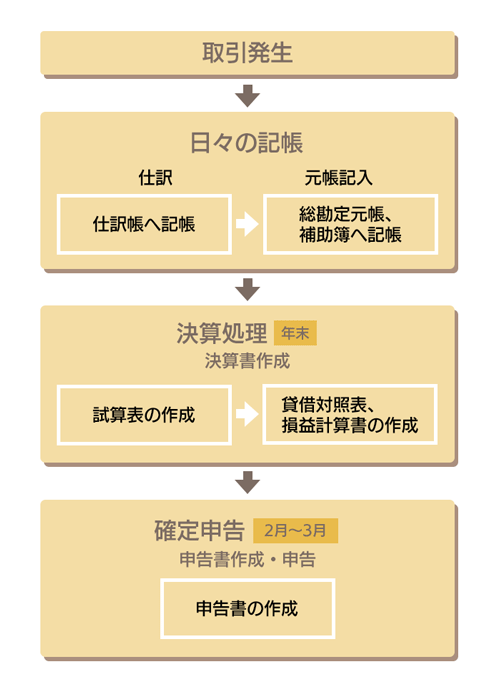

日々の記帳から申告までの流れは以下のようになります。

このうち、日々の記帳の方法は、以下の3種類に分けられます。

- 正規の簿記による記帳

- 簡易簿記による記帳

- 現金主義簡易簿記による記帳

それぞれ詳しく見ていきましょう。

正規の簿記とは、一般的には複式簿記による記帳のことです。

主要簿は、仕訳帳と総勘定元帳になります。

補助簿は、現金出納帳や預金出納帳、売上帳・仕入帳、売掛金元帳・買掛金元帳、受取手形記入帳・支払手形記入帳、固定資産台帳などになります。

仕訳帳とは、全ての取引の勘定科目を決定し、借方及び貸方に仕訳を行う帳簿で、取引の年月日、内容、勘定科目と金額を記載します。

総勘定元帳とは、全ての取引を勘定科目の種類別に分類・整理し、計算を行う帳簿で、勘定科目ごとに年月日、相手方の勘定科目と金額を記載します。

これらの帳簿に日々の取引を継続して正確に計算し、記録する記帳方法です。

資産や負債などすべての取引を「借方(左側)と貸方(右側)」に分けて記帳していくので、これらを元に貸借対照表と損益計算書を作成することができます。

標準的なものとしては、以下のような帳簿があります。

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

これらの帳簿に日々の取引を継続して正確に計算し、記録する記帳方法です。これらを元に、損益計算書が作成できます。

上記5つの簡易帳簿だけの場合は、最高10万円の青色申告特別控除の適用を受けることができます。

最高55万円の青色申告特別控除の適用を受ける場合は、上記の簡易帳簿に加えて「債権債務等記入帳」を備え付け、全ての取引を整然と記録する必要があります。 「債権債務等記入帳」には、預金出納帳や受取手形記入帳などがあります。 さらに、貸借対照表を作成する必要があります。

このように、55万円控除の適用を受ける場合は貸借対照表が必要となるため、「正規の簿記による記帳」と手間的にはかわらないかもしれません。

その年の前々年分の不動産所得と事業所得に専従者給与を加算した金額が300万円以下であり、「現金主義による所得計算の特例を受けることの届出書」が必要となります。

取引が発生した時点では記帳せず、現金の収入や支出があった時点だけで記帳する方法です。そのため、「正規の簿記による記帳」や「簡易簿記による記帳」に比べて簡単な記帳方法になります。

ただし、複式簿記で記帳したとしても青色申告特別控除は最高で10万円となります。

個人の事業主であれば、事業用のお金と家計用のお金が一つの預金口座に混在していることも多いかと思います。

特に農業者の場合は、営農口座に収入が入金されるので、家計の諸々の支払も営農口座から引き落としされるように手続きしていることが多いかと思います。

また、電気代や水道代、電話代などを事業用と家計用で分けることができず、合算での請求になっている場合もあると思います。

合算で支払っている場合は、事業用と家計用を明確に分けて記帳することが必要となりますので、按分計算をすることになります。

一般的な会計ソフトなどでは、按分計算を行ったうえで、事業主借、事業主貸という勘定科目を使って仕訳を行いますが、これが非常に煩雑です。

当社製品の「らくらく青色申告農業版」では摘要という機能に事業割合を設定することで、上記の按分計算や家計用の仕訳を自動的に計算してくれる非常に便利な機能があります。

3.決算~申告

概要

申告をするにあたっては、以下の流れで行います

- 決算処理(年末)

- 確定申告

決算では、商品や消耗品等の、棚卸資産の棚卸を行います。

帳簿内容の確認や整理を行い、収入や経費などの集計を行います。

償却資産については、固定資産台帳を基に減価償却費を計算します。

これらの計算結果から試算表を作成し、さらに貸借対照表と損益計算書を作成します。

1月1日から12月31日までの所得を、翌年2月16日から3月15日までの期間に申告します。

青色申告の場合は青色申告決算書(農業所得用)に含まれますが、細かく分けると損益計算書、その他内訳書、減価償却費の内訳書、貸借対照表などになります。

確定申告書にこの青色申告決算書を添えて、納税地の所轄税務署に提出します。

青色申告決算書と確定申告書は紙で提出することもできますが、e-Taxによる申告(電子申告)でインターネットを使用して提出することもできます。

提出する書類の種類と申告の仕方などにより、受けられる青色申告特別控除の金額が異なります。

それぞれの記帳方法によって作成できる書類が異なりますが、この書類の種類によって青色申告特別控除の適用を受けられるか・受けられないかが変わってきます。

特別な事情がない限り「正規の簿記による記帳」を行い、日々の取引を正しく帳簿に記載し、正しい申告を行うことで、節税も含めた様々な特典を受けることがお勧めです。

また、発生主義による帳簿付けを行うことで、経営状況の把握や見直しにも役立つことと思います。

「青色申告」お役立ち情報 記事

紺野税理士事務所 (山形県鶴岡市)

国税庁より

- 帳簿の記帳のしかた(農業所得者用)

- 令和元年分青色申告決算書(農業所得用)の書き方

- 令和元年分白色申告者の決算の手引き(農業所得用)

- 令和元年分収支内訳書(農業所得用)の書き方

- 令和元年分所得税及び復興特別所得税の確定申告の手引き 損失申告用

- 番号法施行規則の改正についてのお知らせ

- はじめてみませんか青色申告(令和3年5月)

- よくわかる消費税軽減税率制度(令和元年7月)

- 各種パンフレットなど

- 本コンテンツで提供される資料における制度や手続き及び要件等は、国税庁の資料や弊社が信頼できると思われる外部情報等に基づいて作成しておりますが、その正確性や完全性を保証するものではありません。

- 本コンテンツ内で提供される資料中の数値、図表、見解や予測などは本資料作成時点でのものであり、予告なく変更又は削除する場合があります。

- 本コンテンツは、一般的な内容としてまとめており、個別の事例に応じた内容とはしておりません。

- 本コンテンツの情報を参考にした税務処理による損害、若しくはその情報利用により被ったいかなる損害については、一切その責任は負いません。

- 税務処理については、各事業者の責任に基づき適切に処理を行ってください。

- 本コンテンツで紹介した情報は、個人の農業事業者向けにわかりやすく記載をしておりますが、一定の要件や届け出などが必要となる場合があります。詳細については、国税庁ホームページ等でご確認ください。

- 本コンテンツに掲載されている内容の著作権は、原則として弊社に属しています。

- いかなる目的であれ電子的・機械的手段を問わず、著作権法により掲載内容を弊社に無断で複製、引用、転載等を行うことはできません。

- 本コンテンツにリンクを設定する場合は、その旨弊社までご連絡ください。

- なお、リンクを設定するサイトの内容やリンクの方法によっては、リンクをお断りすることがあります。

- 本コンテンツから弊社以外の第三者が運営するサイトへの自動リンクが設定されている場合がありますが、これら第三者サイトの内容の正確性や信頼性等についてなんら保証するものではありません。

- また、これら第三者サイトの利用により生じたいかなる損害に関しても、弊社は一切責任を負いません。

- 本コンテンツに関する紛争を含む一切の事項は、日本法を準拠法とし、山形地方裁判所鶴岡支部をもって第一審の専属的合意管轄裁判所といたします。