「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」を適用して1年間で全額償却を行う場合の入力方法をご案内します。

【参考資料】

⇒ No.2100 減価償却のあらまし(国税庁)

⇒ 第28条の2((中小事業者の少額減価償却資産の取得価額の必要経費算入の特例))関係(国税庁)

注意

「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」を適用できるかどうかの判断や、特例を受ける場合の手続きなど詳細につきましては、最寄りの税務署へご確認ください。

注意

ご案内する内容は、あくまでも一般例です。

具体的な経理処理につきましては、お客様ご自身でご判断いただくか、最寄りの税務署や税務相談窓口、または税理士等へご確認ください。

ご参考

⇒国税局電話相談センター

この記事は参考になりましたか?

この記事は参考になりましたか?

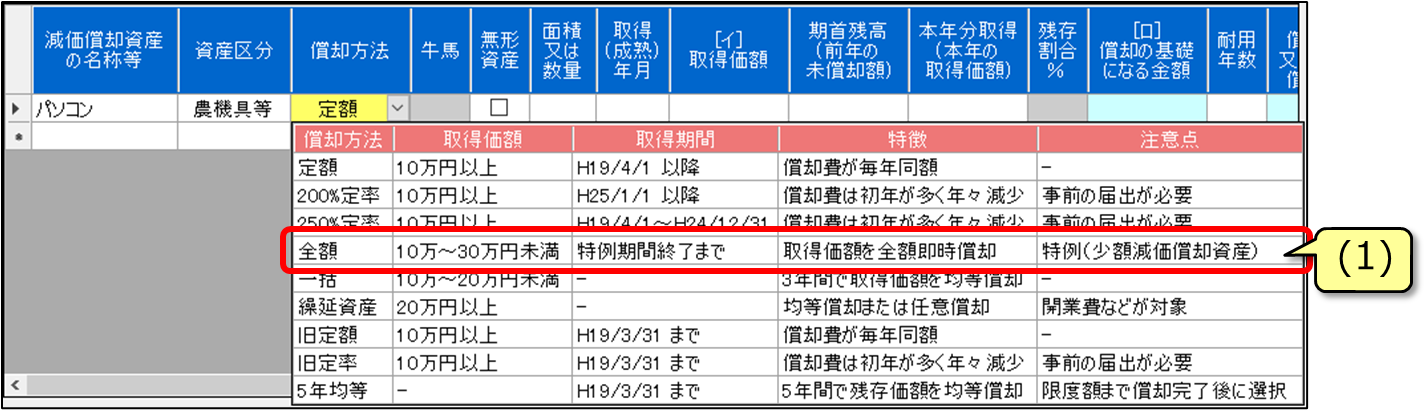

償却資産台帳で、以下のように入力します。

(1) 「償却方法」で「全額」を選択します。

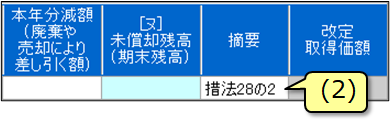

(2) 「摘要」に「措法28の2」と入力します。

「償却方法」、「摘要」以外の項目は、実情に合わせて入力して下さい。

※償却方法が「全額」の場合、「耐用年数」および「本年の償却開始月」の設定はできません。

※「[ヌ]未償却残高」は0円になります。そのため、翌年版で前年分繰越をした際に引き継がれません。

なお、本年中に新たに償却資産を購入した場合は、償却資産台帳への登録だけでなく、購入時の取引を出納帳等で入力する必要があります。

入力方法につきましては、下記ページをご参照ください。

⇒ 【参考Q&A】償却資産購入時の入力方法

Q&A番号:0124a

この記事は参考になりましたか?

この記事は参考になりましたか?